Aprenda sobre o dólar futuro e como operar esse contrato, que diferente do índice futuro, faz parte do segmento de moedas do mercado futuro.

O dólar futuro é um contrato financeiro negociado na Bolsa de Valores que permite a compra ou venda da moeda americana em uma data futura, a um preço pré-estabelecido.

Esses contratos são utilizados principalmente como instrumento de proteção (hedge) para investidores que possuem exposição ao risco cambial em seus negócios ou investimentos.

Também é um ativo muito utilizado por especuladores, que buscam lucrar com a variação do preço da moeda americana no curto prazo.

Saiba o que é Swap Cambial

Antes de saber mais detalhes operacionais sobre o contrato de dólar futuro, você precisa saber dessa particularidade do dólar que é o swap cambial.

Aqui no Brasil, o swap cambial é uma ferramenta muito utilizada pelo Banco Central para controlar a variação do dólar em comparação ao real. O Banco Central realiza operações de swap cambial no mercado financeiro, que consistem na troca de fluxos financeiros entre a instituição e as entidades que operam no mercado.

É por meio do swap cambial que o Banco Central pode influenciar a oferta e demanda de dólares no mercado, aumentando ou reduzindo a liquidez da moeda americana.

Em momento que o dólar está em alta e o Banco Central precisa segurar e intervir, ela atua no mercado futuro vendendo contratos para desvalorizar a moeda americana em relação ao real. Isso provoca alta volatilidade no contrato de dólar futuro.

Saiba que o swap cambial é uma das principais ferramentas utilizadas pelo Banco Central para controlar a variação do dólar em relação ao real e garantir a estabilidade financeira do país.

Características do Contrato de Dólar Futuro

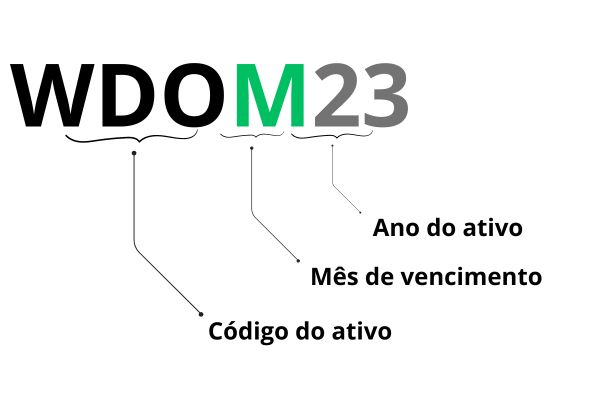

Assim como nas ações e o índice futuro, o contrato futuro de dólar é representado por códigos. Porém diferente do ìndice futuro contrato futuro de dólar tem vencimento todos os meses.

No dólar futuro também há dois contratos: O contrato “grande”, representado pelas letras IND, e o mini-contrato, representado pelas letras WDO. O contrato grande exige mais capital e lotes de 5 em 5 contratos, já o mini-contrato permite operação de apenas 1 lote.

Códigos e vencimentos do dólar futuro

Como já falamos aqui, o dólar tem vencimentos todos os meses, no primeiro dia útil do mês. Veja a tabela abaixo:

Veja abaixo como o código do mini-dólar e representado:

Variação do dólar futuro (WDO)

O contrato de Dólar (IND) e o Mini-Dólar (WDO) tem suas negociações abertas às 9h, e funciona até às 18h. Ou seja, também começa 1h antes do Ibovespa e fecha 1h após.

O dólar futuro varia de 0,50 em 0,50 ponto, como pode ser observado no book super dom abaixo.

Qual o valor de 1 ponto de mini-dólar e a margem de garantia?

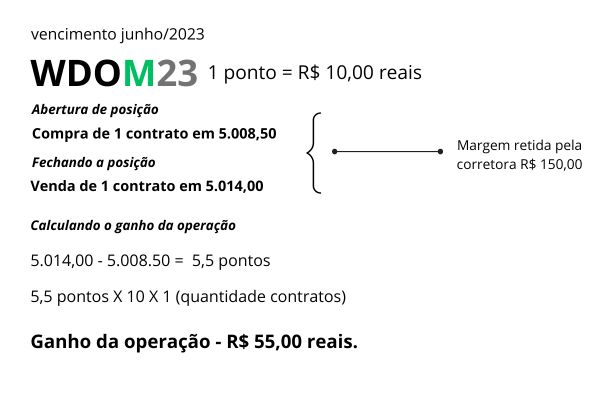

Cada tic do míni-dólar (wdo) é 0,50 ponto, e cada ponto do corresponde a R$ 10,00 reais.Como em qualquer ativo de mercado futuro, para ser aberta uma posição no dólar, será puxada uma margem de garantia, seja comprada ou vendida.

A margem requerida para o mini-dólar futuro é por volta de R$ 150,00 reais, já para ficar posicionado é de R$ 5.000,00 reais, por contrato. A margem de garantia é o dinheiro exigido pela corretora como garantia para a operação.

Vamos explicar abaixo para que seja possível entender melhor como funciona a operação no dólar.

Temos na figura acima uma operação aberta de 1 contrato, onde o trader compra o dólar em 5.008,50 e finaliza a operação com lucro em 5.014,00, obtendo 5,5 pontos. Então multiplica-se 5,5 x 10 (valor do ponto) x 1 (quantidade de contratos.

Assim, no exemplo da operação acima o trader teria lucrado R$ 55,00 reais. Da mesma forma, se a operação desse errado o trader teria perdido o mesmo valor. Veja que a abertura de posição de 1 contrato exigiu a margem de R$ 150,00 reais.

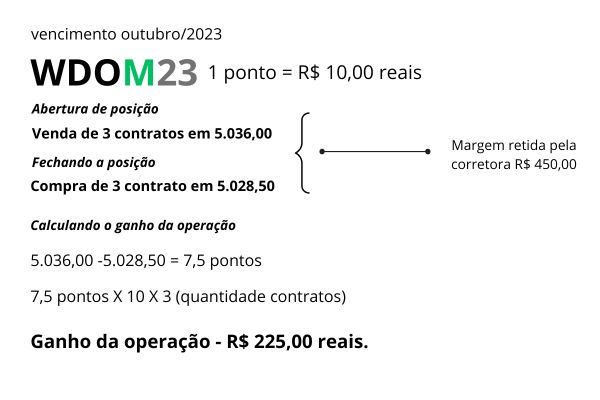

Vamos analisar outro exemplo para fixar mais o entendimento. Agora na posição vendida.

Nesse segundo exemplo há abertura de uma posição vendida de 3 contratos. Veja que a margem exigida agora é de R$ 450,00 reais.

A venda foi aberta com 3 contratos em 5.036,00 e encerrada dos mesmos 3 contratos em 5.028,50, gerando um lucro de 7,5 pontos. Então multiplica-se 7,5 x 10 (valor do ponto) x 3 (quantidade de contratos). A operação gerou um lucro de R$ 225,00 reais.

O lucro e risco é diretamente proporcional à quantidade de contratos que você decidir abrir uma posição. Então avalie o seu gerenciamento de risco para não se expor além do que seu capital para o trade permita.

Custos e Tributação

Qualquer operação realizada no dólar futuro, que dê lucro, irá gerar tributos. São cobrados 20% para o day trade e 15% para swing trade e posição. Lembrando que 1% é retido diretamente na fonte.

Em relação a corretagem, muitas corretoras oferecem corretagem grátis e/ou custo de corretagem bem reduzida.

Vamos explorar em outros artigos outros ativos do mercado futuro.

Se ainda precisa aprender uma técnica para saber quando compra e quando vender, seja no day trade ou em outra modalidade de trade, comece pelo nosso curso gratuiro de price action.